――关于私人财富管理的一些思考(一)

目前中国富豪崛起的速度是全球第一,富豪的数量是全球第二,仅次于美国而且也将很快超过美国。根据胡润研究院的统计,中国亿万富豪的数量在去年年底约有8.9万人,到2020年将会达到11万人。截至去年,中国的高净值人群可投资的资产总量是128万亿,到2020年预计可以达到200万亿。128万亿是什么概念?大约相当于两个中国的GDP总量,这个数字是非常庞大的。

面对这个巨大的财富管理市场,各大私人银行、信托公司、投资公司、 三方财富管理公司、基金公司等都纷纷摩拳擦掌想成为行业的领跑者并且从中分得一杯羹,我们也看到大量名曰“家族办公室”的独立机构如雨后春笋般出现。记得一次在上海参加私人银行峰会, 行业内的同仁们一起探讨这块市场到底该怎么做, 激烈的讨论之后大家总结出一句话, 那就是市场很大但其实谁也不知道到底该怎么做。所有的人都在讨论、摸索, 但真正的落地实操的业务却只能落回到各自本来的领域, 投资、融资、募资抑或是像律师事务所、会计师事务所这样的中介机构也是要回归到传统的业务去创造真正的产值和利润。

面对财富管理这块大蛋糕, 跃跃欲试之人大有人在, 翘首观望亦有人在, 一些独立的家族办公室在冠以家族办公室的名头之下,实则为独立的理财办公室、 保险代理机构亦或是投资公司, 而真正在为高净值及超高净值客户提供一站式财富管理服务的西方意义上的家族办公室实则寥寥无几。下面让我们来看看西方的家族办公室是如何发展而来、如何运作的。

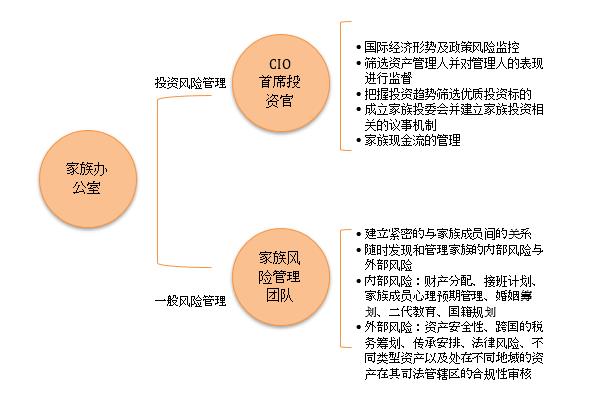

我曾经在2015年到2016年走访了大量的欧美的以及香港、新加坡的家族办公室,发现这些独立的单一家族办公室(Single Family Office)或者多重家族办公室(Multi Family Office)大都由这些家族的私人银行家(Private Banker)或者资产管理人(Asset Manager)负责打理, 他们通常在过去的业务中与客户建立了稳定而长期的信任关系,当客户家族的资产已经颇具规模具有机构属性时,出于各方原因考虑认为外部机构无法满足自身家族的财富管理需求, 决定设立自己的家族办公室时, 这些家族会选择自己长期信任的资产管理人或私人银行家出任打理自己家族的资产,一方面在投资层面作为自己家族的投资方面的掌门人(gatekeeper)全市场的筛选产品以及投资标的, 配置自己家族的专属的投资组合,另一方面这个掌门人和家族成员的关系和互动要远远多过于外部的资产管理人,对家族成员的了解也更为深入,了解每一代家族成员、 甚至了解每一个家族成员的不同诉求, 从而能更好的调配家族财富,实现财富在家族成员中的分配和传承,让财富更平稳的完成代际的过度、规避家族因财富而起的纷争、保护家族的团结以及家族文化和精神的传承。 一个家族办公室的角色可以概括为如下的模式

有这样一句话形容家办的功能,“ He is not a member of the family, but he is more than a member of the family”,“他不是家族的一员,但他胜过家族的一员”。 其实,西方的家族办公室也经历了长期的演进过程,随着客户对财富管理服务的定制化需求越来越高,客户往往会经历如下的变迁过程

伴随客户财富体量的增多以及需求多样化和复杂化, 单一的家族办公室实现了客户的财富筹划和管理的超复合一站式服务,而这种模式受到客户周围的朋友的认可之后,往往会演变为多重家族办公室,为该家族之外的其它家族共同打理资产, 而其中不乏一些公司在投资表现以口碑方式获得更多的认可之后又演变为资产管理公司而管理更大规模的资产,最终形成一个闭环式的发展链条。

西方的家族财富大都已经沉淀了四代、五代甚至更多,他们的财富大都为继承而来的财富,加之成熟的市场和对专业资产管理人的信任,一个家族将自身的全部资产委托于一个家办团队管理的可能性更大。相较之在中国,目前的财富拥有者大部分还是一代,创一代凭借自身的艰苦奋斗创造并积蓄的大量财富,创富之路艰辛坎坷加之创一代所经历的时代背景,使其很难产生信任将自己的资产全部委托给某一个单一的资产管理人,创一代尤其是做实业出身的创一代往往对投资项目的要求、参与甚至干预和控制欲非常高。这也是目前国内很难出现西方的家族办公室模式的原因, 主要根源还是要回溯到对专业团队的信任问题,中国本土的客户基本不可能将自己的全部资产委托给一个团队打理,导致众多的所谓家办也只能是产品导向的资产配置服务,甚至是单一投资商品的销售。

在笔者看来,未来的5-10年, 随着越来越多的二代接班, 这些大都受过西方教育的二代们将愈加看中专业资产管理人及专业团队的价值,庞大的市场,蓄势待发,各方专业人士,专业机构都在探讨、研发、 创新, 而当市场真正成熟, 那些能够抢占先机的恐怕还是要面临着大机构吞并的风险, 而作为该行业的一名从业人员, 找准定位,深耕细作更显得极为重要,才能让自己将来立于大潮之下不被淘汰。

参与到财富管理市场中的各方机构无非可以分为两类,以投资和资产配置能力为核心的金融机构,如私人银行、投资公司、三方财富管理公司、信托公司、基金公司等,其核心目标是为客户筛选优质稀缺的投资机会, 透过自己专业的投资能力, 不断提升单一客户的资产管理规模(AUM)、增加客户粘性。 另一类是以律师、会计师、税务师 等为核心的专业中介机构,在自身领域的深耕细作更显重要, 用专业和严谨的服务能力赢得客户的信任,加之各方专家资源的整合能力, 以自身专业为根基衍生为客户提供一站式的解决方案, 方才是能够走的长走的远的根本。(国庆如 Ruth Guo)

作者简介:

国庆如律师现就职于北京盈科律师事务所全球总部,国庆如律师拥有中英两国法律本科学位(LLB)以及英国法律研究生学位(LLM),且有中英两国工作背景,熟悉大陆法系和英美法系的法律制度,流利的中英双语办公,尤其擅长解决中国高净值客户在跨境资产配置和传承中涉及不同司法管辖区的复杂法律问题,以及相关的离岸规划及投资架构设计、家族信托设计、财富保全和传承安排等。

教育背景:

中南财经政法大学法律本科学位(LLB)

英国法学院法律本科学位(LLB)

英国杜伦大学法律硕士学位(LLM)

英国法律执业课程(Graduate Diploma in Law )

英国法律执业课程(Legal Practice Course )

英语专业八级证书

基金从业资格